Número 12

Economía

Te la debo

El endeudamiento argentino en tiempos de Cambiemos

Uno de los problemas centrales a resolver en el proceso de desarrollo de países periféricos desde hace más de un siglo es la llamada restricción externa, es decir, la obtención de las divisas necesarias para importar los insumos necesarios para motorizar un proceso de industrialización. Los autores de la CEPAL escribieron extensamente sobre esta cuestión, proponiendo como solución la industrialización por sustitución de importaciones. Si bien esta estrategia logró darle impulso a la industria local, no logró el objetivo de reducir el problema de la restricción externa, como se hizo evidente con las crisis recurrentes de balance de pagos.

A partir de la década de 1970, con el fin del sistema de Bretton Woods y el reemplazo de la teoría keynesiana por el monetarismo, se abandonaron las políticas dirigistas, sustituyéndolas por aquellas vinculadas a la desregulación y apertura de los mercados. De este modo, y gracias al creciente aumento de flujos internacionales de capitales, era posible cubrir temporariamente la necesidad de divisa con endeudamiento externo. Sin embargo, la cuestión estructural de fondo quedó sin solucionarse y al problema recurrente del estrangulamiento externo se sumó el de crisis cíclicas de deuda externa.

Así, desde el inicio de la dictadura cívico-militar en 1976, hasta la crisis de 2001 se dieron dos ciclos de endeudamiento creciente y crisis. La profunda crisis de 2001 resultó, luego de la cesación de pagos y un período de transición, en doce años de gobierno del kirchnerismo en los que hubo un marcado cambio con respecto a las políticas de la dictadura, del menemismo y de la Alianza en materia de deuda pública. Gracias a políticas monetarias y cambiarias heterodoxas (por lo menos opuestas a las promovidas por el FMI y la ortodoxia monetarista), altos precios internacionales de las commodities y la reestructuración de la deuda en default con una importante quita, se logró bajar significativamente el peso del endeudamiento público y externo del país.

¿Desendeudamiento?

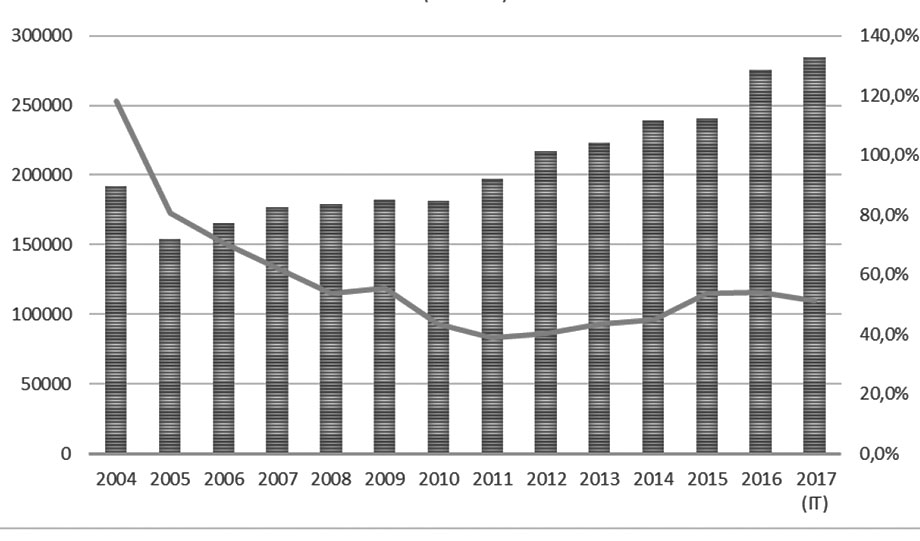

¿Hasta qué punto podemos afirmar que hubo desendeudamiento durante los 12 años del kirchnerismo? El gráfico 1 muestra la evolución del stock de deuda pública bruta entre 2004 y 2017 (eje izquierdo), y también la evolución de la deuda como porcentaje del PIB (eje derecho). Del gráfico se desprenden algunas observaciones de relevancia. En primer lugar, se observa la disminución en términos absolutos del stock de deuda pública con las reestructuraciones de 2005 y 2010. Se observa también un relativo amesetamiento del stock de deuda entre 2007 y 2010, luego un aumento lento pero sostenido hasta 2015. A partir de ese año se produce una aceleración en crecimiento del endeudamiento hasta la actualidad. El aumento de la deuda durante la segunda presidencia de Cristina Fernández de Kirchner fue resultado de la creciente fuga de capitales y la caída sostenida del superávit comercial externo, lo cual resultó en fuertes presiones sobre las reservas internacionales del BCRA.

Fuente: Secretaría de Finanzas, Ministerio de Finanzas, Argentina

A pesar de esta dinámica, se puede observar un fuerte proceso de desendeudamiento entre 2004 y 2011 ya que la deuda pública como porcentaje del PIB declinó de manera sostenida y considerable, pasando de 118,1% en 2004 a 38,9% en 2011. Esta caída se debió a la reestructuración de la deuda en default, a la política macroeconómica del kirchnerismo y al boom de los precios de las commodities, las que permitieron una fuerte acumulación de reservas y pesificación de la economía hasta 2011.

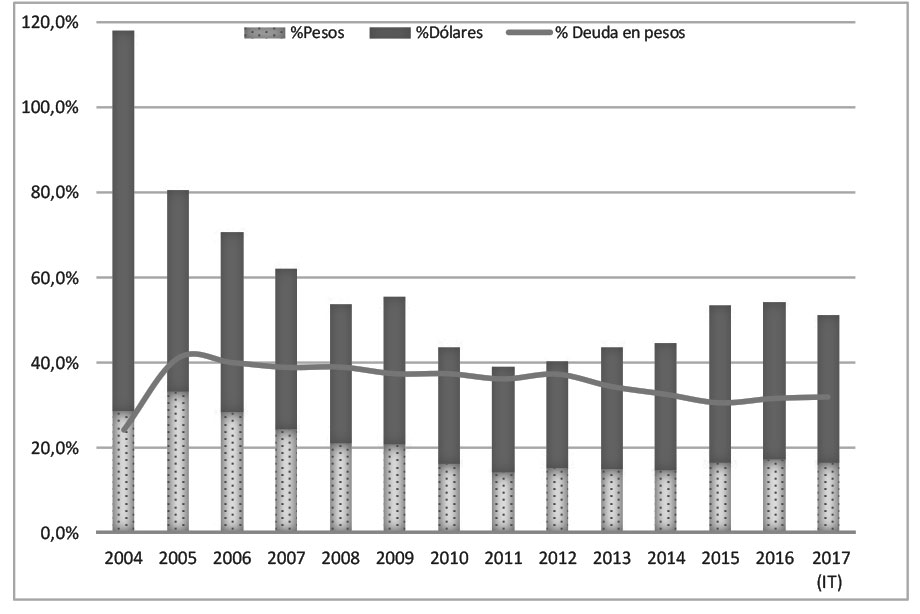

Adicionalmente, y tal como muestra el gráfico 2, se dio otro importantísimo cambio durante el período kirchnerista, que fue el cambio de composición de moneda del endeudamiento público. Efectivamente, la porción de la deuda en pesos llegó al 41% con el canje de 2005. A partir de ese momento, se mantuvo relativamente estable hasta el año 2011, a partir del cual el peso de la deuda en dólares comienza a aumentar, pero nunca alcanzando los niveles anteriores al canje de 2005. Este cambio es fundamental ya que reduce considerablemente la presión sobre el sector externo en cuanto a la necesidad de obtener divisa para hacer frente a los servicios de la deuda.

Fuente: Secretaría de Finanzas, Ministerio de Finanzas, Argentina

Rápidos y furiosos

Con la llegada de la alianza PRO-UCR (Cambiemos) al gobierno, el proceso de desendeudamiento se revirtió drásticamente. El resultado hasta el momento ha sido un importante aumento del stock de deuda en dólares, aumentando a su vez la proporción de la deuda denominada en la divisa estadounidense y aumentando significativamente los servicios de la deuda con relación al PBI. Esa deuda ha sido utilizada para financiar el déficit de la cuenta corriente, la fuga de capitales y los servicios de la misma deuda. El rápido incremento del endeudamiento en divisa genera grandes problemas a futuro para cualquier intento de política económica que intente colocar el desarrollo económico en el centro de sus objetivos.

Cambiemos inicia su gestión devaluando el peso en un 41% y liberando el mercado cambiario (levantando el llamado “cepo” al dólar). También eliminaron los controles a la entrada y salida de capitales, atenuaron las restricciones a las importaciones (fundamentalmente en los sectores más sensibles como lo son textiles y calzados) y le pagaron a los fondos buitre, con emisión de deuda nueva, según los fallos de las cortes estadounidenses. La política económica del gobierno del PRO–UCR tuvo como eje el control de la inflación mediante altísimas tasas de interés, la represión salarial, la flexibilización laboral, la eliminación de los subsidios a los servicios públicos y el ajuste fiscal. Esto resultó en una fuerte caída de la actividad económica en 2016 y una tenue recuperación en 2017.

En este marco de políticas, la deuda en dólares aumentó considerablemente desde el 10 de diciembre de 2015 hasta la fecha, pese a que su relación con el PBI permaneció relativamente constante producto de un aumento del PBI en dólares corrientes. Sólo si consideramos la deuda pública contraída por el Estado Nacional (se excluyen provincias y sector privado) el aumento durante 2016 fue de USD 38.598 millones, a lo que se suman 16.335 millones en pesos. Si consideramos la deuda total que contrajo la Argentina desde el inicio de la gestión de cambiemos hasta septiembre de 2017, asciende a USD 103.587 millones según los datos del séptimo Informe de la Deuda Externa del Observatorio de la Deuda de la UMET. Este número surge de la suma del conjunto de emisiones, en moneda nacional y extranjera, de deuda del Tesoro Nacional (80%), de las Provincias (11%) y del sector corporativo (9%). Pese a que desde el 2011 la deuda venía aumentando, durante el 2016 ocurre un salto de escasos antecedentes históricos en Argentina, que además también rompe con la tendencia a la baja en la participación en dólares en el total de deuda.

Lo preocupante no es sólo el aumento del endeudamiento, sino también el destino que el gobierno le está dando. A partir de los datos publicados en el Balance Cambiario del Banco Central de la República Argentina (BCRA) correspondientes a agosto de 2017, se observa que en los primeros ocho meses del año la formación (neta) de activos externos del sector privado no financiero fue de USD 13.316 millones; cifra que supera a la de 2016 en 33%. Si a dicho monto se le suman los USD 9.951 millones que se exteriorizaron bajo este concepto en el año 2016 (cifra un 17% mayor a la del año 2015), entonces se obtiene que desde diciembre de 2015 la economía argentina ha dolarizado activos por este concepto por aproximadamente USD 25.292 millones.

En el mismo período, los datos del BCRA muestran que la salida neta en concepto de Intereses de deudas y de utilidades y dividendos pagados al extranjero asciende a USD 8.231 millones. Adicionalmente, en concepto de turismo y viajes se calcula una salida neta desde que asumió Cambiemos hasta agosto de 2017 en USD 13.427 millones.

En resumen, el endeudamiento durante la gestión de Cambiemos sirvió mayoritariamente para financiar la fuga de capitales, el turismo y el servicio al capital extranjero, ascendiendo a poco más de 50.000 millones de dólares hasta agosto de 2017.

¿Dónde iremos a parar?

Las experiencias de endeudamiento desde el golpe de Estado de 1976 hasta la Convertibilidad dejaron claros antecedentes de lo destructivo que fue combinar un escenario externo desfavorable a la vez que se degradaba el tejido productivo local. Los cambios de política económica ocurridos en la post-convertibilidad y hasta fines de 2015 implicaron una reversión, por lo menos por un tiempo, de políticas de endeudamiento y desindustrialización. Sin embargo, a partir del comienzo del gobierno de la alianza PRO-UCR liderada por Mauricio Macri y sus CEOs, la política de endeudamiento ha tomado el rumbo opuesto al del kirchnerismo. La deuda no sólo creció en términos absolutos, sino que también creció el porcentaje de deuda en dólares sobre el total. Ante esta situación, que carece de indicios de sustentabilidad, el gobierno ha expresado una clara intención de aumentar dicho endeudamiento durante toda su gestión hasta el año 2020.

¿Cuáles son los principales factores que atentan contra la sustentabilidad de esta nueva espiral de endeudamiento? En primer lugar, la salida de divisas evidenciada en los párrafos anteriores se compensa con incrementos de deuda pública en moneda extranjera, de modo que Argentina figura entre los primeros países en el ranking mundial de toma de emisiones de deuda desde que asume Macri. Segundo, el balance del comercio de bienes y servicios se tornó deficitario desde 2015 y muestra una salida de dólares histórica, alcanzando un déficit acumulado al segundo trimestre de 2017 de USD 6.530 millones, cifra superior al resultado de todo el año 2015. La dinámica de las importaciones se mostró inflexible a la recesión de 2016 y en este sentido se espera que la brecha de este balance se mantenga o incremente, sino se producen drásticos cambios en el sector externo.

Por último, de acuerdo con las proyecciones del Fondo Monetario Internacional en su Perspectiva de la Economía Mundial de octubre de 2017, el crecimiento de nuestro país seguirá la tendencia regional en 2018, por debajo del crecimiento mundial y lejos del promedio de los países emergentes. En otras condiciones comerciales, este anuncio podría ser un alivio a las presiones externas, sin embargo, la nueva dinámica importadora junto al volumen de servicios de deuda externa y de pagos al capital extranjero atentan contra cualquier reversión del déficit externo actual. En el proyecto de presupuesto 2018 presentado recientemente en el congreso, el Ministerio de Hacienda que dirige Nicolás Dujovne proyecta que la tasa de crecimiento de las importaciones será superior a la de las exportaciones por lo menos hasta el año 2021, aumentando el déficit comercial un 68%. Asimismo, las perspectivas de crecimiento de los países centrales permiten pensar en mayores probabilidades que la Reserva Federal de Estados Unidos aumente la tasa de interés de referencia en dólares y de esta manera, provoque no sólo un endeudamiento más caro, sino una fuga de capitales más acelerada que nos acerque de nuevo a una restricción externa, esta vez, con salarios más bajos, menor riqueza acumulada y peor distribuida, más pobreza y una deuda difícil de pagar.

Los factores enumerados arrojan dudas creíbles y preocupantes sobre las posibilidades que tendrá el gobierno PRO-UCR de mantener este rumbo económico. Si bien no presenta señales de una crisis en el corto plazo (o sea, antes de 2019), sí existen razones para dudar de que pueda sostenerse hasta el fin de un eventual segundo mandato. En otras palabras, hay razones para pensar que los argentinos nuevamente tendremos oportunidad de ejercitar nuestra ya aceitada práctica de navegar las aguas turbulentas de una crisis de deuda. Y no lo decimos solo nosotros. A principios de noviembre, los medios argentinos informaron sobre un reporte de la calificadora Standard & Poor’s, de cuyas credenciales neoliberales nadie puede dudar, en el cual se coloca a la Argentina entre los cinco países más vulnerables del mundo por su endeudamiento e indicadores externos. Parafraseando una frase desopilante de una infeliz política en una situación profundamente preocupante, diríamos que “existe un 20% de posibilidades” que el endeudamiento macrista no termine en otra profunda crisis.