Número 13

Economía

No es el modelo, es el capital en la Argentina

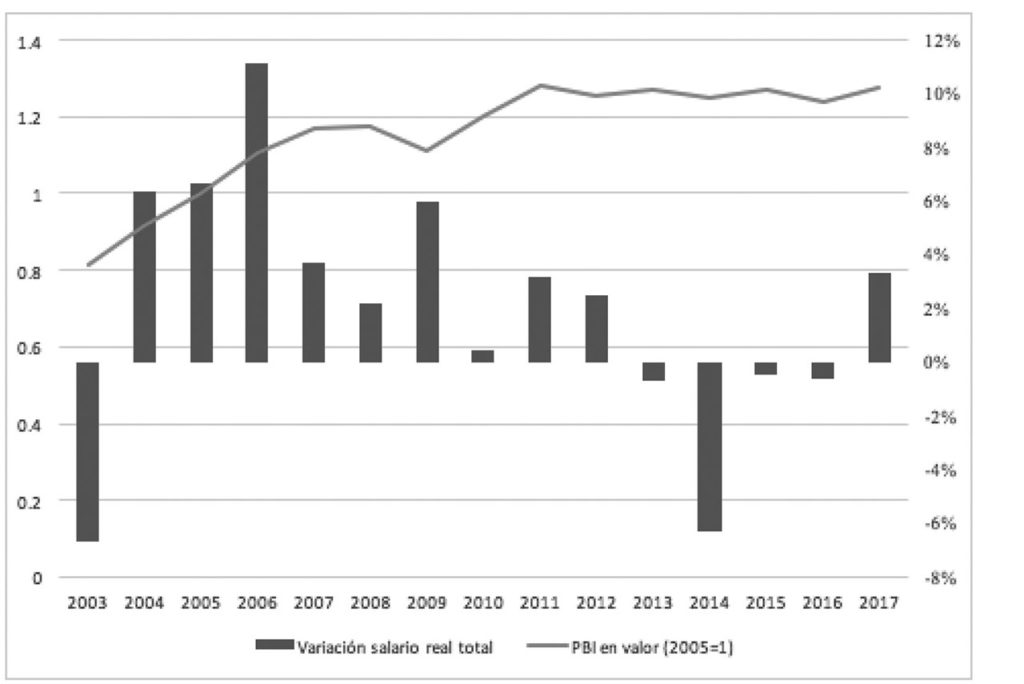

Hasta la devaluación de marzo, el gobierno parecía tener bajo control la economía. El PBI comenzaba a crecer en términos físicos, el desempleo se mantenía bajo a fuerza de obra y empleo públicos, el gasto social asistencial continuaba en el nivel del gobierno anterior, el salario real luego de una caída fuerte en el primer año de gobierno macrista tuvo un repunte durante 2017 y la rentabilidad del capital mantenía la senda de recuperación iniciada a fines del gobierno de CFK, aunque con un PBI que medido en términos de valor y no físico estaba estancado desde 2011 (ver gráfico). Esta aparente tranquilidad tenía bases endebles. El crecimiento se explicó por el gasto público sostenido con el financiamiento externo récord. Era fácil darse cuenta que no era sostenible en el largo plazo ya que se trataba de una deuda impagable con los niveles de ingresos por exportaciones agrarias, única fuente de dólares por fuera de la deuda. La imposición, a balazo de goma, de la reforma jubilatoria anticipaba problemas de caja serios, pero ni el más catastrofista preveía la velocidad con la que se desató la crisis que llevó el dólar a 40 y a una suba de la tasa de interés que presagian una recesión y una baja salarial de las más grandes de la historia.

Gráfico 1: Variación % salario real total (eje derecho) y evolución del PBI en valor (2005=1, eje izquierdo), Argentina 2003-2017

Salario real: en base a CVS, EPH e IPC San Luis y CABA. PBI: deflactado por IPC San Luis y CABA.

Las explicaciones más comunes al derrumbe oscilan entre la mirada que pone el énfasis en el déficit fiscal por exceso de empleo público y subsidios y los que colocan el problema en la instauración de una nueva valorización financiera. Aunque contrapuestas, estas explicaciones fragmentan la mirada de la acumulación de capital en la Argentina separando al Estado del capital y a la producción industrial de las finanzas. Para unos, el problema es un gobierno que no supo desarmar el legado populista y negocia en exceso con gobernadores, sindicatos y movimientos sociales. Para los otros, el quid pasa por el avance de los Ceos de corte financiero en el control directo del Estado en favor de sus intereses. Esta separación pierde de vista la unidad del ciclo actual con el anterior. El estancamiento del PBI arranca antes que con el cambio de gobierno y la búsqueda de endeudarse en el extranjero junto a la baja salarial como solución tampoco arrancan con el gobierno macrista.

La contracción además no es solo argentina sino un proceso que comparten los otros países de América del Sur (en particular Brasil y Venezuela) y países petroleros. La clave para entender el carácter de la crisis actual pasa entonces por dar cuenta de lo específico de esos movimientos comunes. La contracción de la renta de la tierra por la caída de los precios de las materias primas nos pone delante que lejos de tratarse de un problema de modelos contrapuestos, el endeudamiento y la baja salarial responden al curso seguido por el capital en su conjunto en la búsqueda de compensar la caída de la renta de la tierra y asegurarse su apropiación futura.

Endeudamiento y renta de la tierra agraria

En la división internacional del trabajo, Argentina vende materias primas mayormente de origen agrario. En ninguna de las etapas posteriores al llamado “modelo agroexportador” esto cambió. Dadas las condiciones no reproducibles de la producción agraria, la mayor rentabilidad del trabajo que resulta de la alta calidad de las tierras locales deviene en una ganancia extraordinaria permanente llamada renta de la tierra. La renta de la tierra surge de un plus en el precio pagado por las materias primas. Mientras las mercancías industriales son portadores de una tasa de ganancia normal, las agrarias tienen en su precio contenido la ganancia extraordinaria. De esta manera, quienes compren las mercancías agrarias estarán pagando por encima de lo que reciben al comerciar sus propias mercancías. Se trata de plusvalía originada fuera del ámbito nacional que ingresa al país, en contraposición a lo planteado por la teoría del intercambio desigual1.

El endeudamiento externo argentino no es un problema en sí mismo sino la forma que toma la reproducción de la especificidad nacional a lo largo de su historia. Existe una unidad entre el ciclo de endeudamiento, la renta de la tierra agraria y las formas en que las empresas radicadas en el país siguen reproduciéndose. El terrateniente, destinatario natural de la renta, no aporta trabajo ni capital. Por esto es considerado un parásito incluso para los capitalistas. Este carácter hace que los capitalistas puedan apropiarse de una parte de la renta de la tierra sin que los dueños de la misma puedan evitarlo. Los interesados en apropiarse de renta distan de ser solo los capitales de origen nacional. De hecho, el principal sujeto asociado que aparece es el capital extranjero.

Al ser la Argentina un país exportador de materias primas, la plusvalía extranjera es la principal fuente de la renta de la tierra. La riqueza que pierden por la vía de importación de mercancías agrarias, la recuperan entrando en relación con el Estado, a través de sus empréstitos. Con la renta generada se pagan con creces el capital prestado y los intereses, actuando así la deuda como una forma de recuperación de renta de la tierra por parte del capital extranjero.

Mientras que en el llamado modelo “agroexportador” la deuda era la principal forma de apropiación de renta esto cambiará con el crecimiento del mercado interno. El contenido de la industrialización por sustitución de importaciones (ISI) es el de capitales industriales que logran una tasa de ganancia similar a la de sus casas matrices pero con tecnología obsoleta. De la mano de los capitales extranjeros se desarrollan los capitales locales. Cuando la renta de la tierra se expande, los dos aparecen asociados en la defensa del mercado interno. Con la expansión, sube la demanda de fuerza de trabajo y por lo tanto la sindicalización y el salario real. Cuando los precios de las materias primas caen, la competencia por la apropiación de la renta se agudiza llevando a la destrucción de pequeños capitales y a la concentración en manos del capital más grande, donde priman los extranjeros. Esto lleva a la apariencia de un cambio en el contenido donde ya no se defiende al mercado interno. Sin embargo, dada su baja productividad el capital extranjero es tan proteccionista con sus ramas como liberal con las ramas donde se concentra el pequeño capital.

Esta dinámica de stop & go encontrará en la posibilidad de endeudarse a partir de los ´70 una fuente para relanzarse. Detrás de la supuesta desindustrialización y valorización financiera, lo que aparece es un proceso por el cual la deuda externa permite vía endeudamiento privado y posterior estatización sostener a los capitales más concentrados de origen industrial. Gracias a la deuda externa y a la compra de la fuerza de trabajo por debajo de su valor dada la sostenida baja salarial desde mediados de los ‘70, éstos logran reproducirse tecnificándose pero manteniendo su brecha de productividad con el extranjero que los hace incapaces de competir sin proteccionismo y subsidios.

Todas las transformaciones operadas en los ‘90 sin embargo no generaron una fuente de ingreso de divisas por fuera de las exportaciones agrarias. El MERCOSUR permitió una ampliación de la escala pero no implicó un salto exportador que arrojase una balanza comercial positiva. El colapso a nivel mundial de la acumulación en 2001 y la búsqueda de cobrar los préstamos por parte de la banca internacional puso en evidencia la falta de fuente genuina de pago de la deuda externa. El default implicó la imposibilidad de seguir el proceso de endeudamiento. La renegociación de la deuda marcó el comienzo del desendeudamiento: empezó a salir más de lo que se pedía. Visto como dos fases separadas aparece como fruto de dos modelos contrapuestos. La pregunta que surge es con qué se paga la deuda contraída que favoreció a quienes fugaron capital pero también al capital industrial local. Para hacer los pagos se necesitaban dólares y dado el carácter mercado internista de la industria, el único sector que podía proveerlos era el productor de mercancías portadoras de renta de la tierra. Vía retenciones los dólares escaparon de manos de los terratenientes para financiar las reservas que luego fueron al pago de la deuda. Así se muestra en su unidad que la contracción y el pago de la deuda, bajo dos formas políticas diferentes, tienen a la renta de la tierra como el elemento que los unifica y, en particular, al capital industrial extranjero como su principal beneficiario. Como señala Iñigo Carrera, los neoliberales se endeudan y los nacionales populares pagan.

Del kirchnerismo al macrismo

Mientras la renta de la tierra impulsada por la expansión china siguió subiendo los pagos de deuda externa continuaron. Los problemas empezaron a sentirse cuando se frenó la suba del precio de las materias primas. Primero en 2009 y, luego de un mini boom, en 2013/2014. Desendeudados, la apuesta fue volver a pedir prestado aprovechando el bajo ratio deuda/PBI que mostraba una supuesta fortaleza, aun cuando fuera de la mercancías agrarias. Durantes los años de bonanza kirchnerista no se constituyó un nuevo sector exportador. Tal como reflejan los que hablan de restricción externa, la falta de divisas se empezó a sentir. El llamado “cepo cambiario”, para hacer volver los tipos de cambio diferenciales previos a la convertibilidad de los ‘90, mostraba la conciencia sobre el problema.

El crecimiento del endeudamiento interno para hacer frente al creciente déficit fiscal devino en un aumento de la rentabilidad bancaria ya durante los últimos años del kirchnerismo que actuó como sostén crediticio de la industria y el consumo pero no implicó solucionar los problemas provocados por la caída de la renta de la tierra. La clave pasaba por volver a poder pedir prestado en el exterior y, antes que Macri, Kicillof encaró la búsqueda de ese endeudamiento: con los acuerdos con el CIADI por la estatización de YPF y con el Club de París quedó en las puertas del éxito. La imposibilidad de resolver la deuda con los fondos buitres lo dejaron siendo la cara visible ya no de un endeudamiento externo explosivo sino del comienzo de una baja salarial que hacia final del mandato de Fernández de Kirchner se hacía cada vez más notoria.

El macrismo se encontró con un PBI estancando, el cepo cambiario y crecientes dificultades para conseguir dólares. Pero la posibilidad de endeudarse, gracias a los pagos al contado realizados con renta agraria para liberarse del FMI, y una incipiente suba de la rentabilidad por la baja salarial le dieron a Macri unos años para el plan “gradual”. Que la clave pasaba por una política para el endeudamiento fue tan consciente que el candidato oficialista (Scioli) fue el más neoliberal de los propios.

El macrismo ya en el poder pudo aprovechar el margen para endeudarse dado el bajo ratio Deuda Externa/PBI heredado y compensó los bajos precios agrarios con la disponibilidad de crédito externo. Mientras el resto de los países de la región, con Venezuela y Brasil a la cabeza, ya habían agotado su ciclo de endeudamiento fácil y entrado en recesión con los gobiernos de Maduro y Dilma encarnando el ajuste, Macri podía mostrarse más tibio que sus contrincantes ideológicos del MERCOSUR ampliado.

La suba récord de la deuda externa durante los primeros años macristas pareció iniciar un nuevo ciclo de valorización financiera. Pero otra vez, la clave pasa por entender el vínculo con la renta de la tierra y el capital industrial. La sobrevaluación del peso compensó la baja de las retenciones. El llamado “atraso cambiario” implica que el exportador pierde al convertir sus dólares a pesos mientras que gana a costa de éste quien compra para fugar. Es decir actúa como un mecanismo de apropiación de renta de la tierra. A la vez esto permite encubrir el peso de la deuda sobre el PBI y retener dólares para pagar los intereses y financiar la fuga de capital. Pero como vimos este esquema no es financiero en abstracto. El endeudamiento externo es la forma mediante la cual el capital se asegura a futuro la apropiación de renta de la tierra mientras que en lo inmediato garantiza un flujo de divisas para que las empresas puedan convertir sus pesos extra ganados por la baja salarial en ganancias repatriables. La falta de dólares por la sequía y el encarecimiento del crédito externo por la suba de la tasa de interés en los EEUU puso en evidencia que la sobrevaluación y la expansión de las LEBACS era insostenible. La devaluación se hizo inevitable junto con la búsqueda de créditos a manos del FMI y la suba de la tasa de interés para frenar la escalada del dólar.

En este sentido, los límites históricos de la acumulación de capital siguen siendo los mismos y se agudizan ante la falta de dólares. La competencia por su apropiación se refleja en una contracción del PBI industrial, con el consecuente aumento del desempleo y la baja salarial. Lo que aparece en forma inmediata como una apertura comercial y la caída del PBI industrial, pone de manifiesto un nuevo proceso de concentración y centralización donde las empresas más grandes buscan apropiarse de lo que queda de renta y deuda sin perderse la protección y los subsidios a costa de las más chicas. A su vez, ante la evidencia de la incapacidad de pago aparece la necesidad de mostrarse solvente sobre la base de un ajuste feroz del gasto estatal.

Perspectivas

El ajuste, sin embargo, no solucionará nada. Tan evidente que lo que está en juego es el destino de la renta de la tierra que hasta el “neoliberal” FMI pide el aumento de retenciones ante la devaluación que hace fluir a la renta en masa a los terratenientes de no mediar alguna intervención estatal. Aunque la tasa de ganancia pueda subir alimentada por la venta de la fuerza de trabajo por debajo de su valor, si no sube la renta de la tierra el endeudamiento se mostrará cada vez más insostenible. En ese contexto, el desempleo hasta ahora contenido sobre todo gracias a la obra pública comenzará a crecer y la recesión se hará más profunda. La actividad gremial se hará cada más difícil. Si en 2017 se pudo mostrar cierto músculo para quebrar las primeras ofertas paritarias, 2018 nos encuentra con la mayor de las paritarias cerradas por debajo de la inflación y con los sindicatos aun en conflicto con poca fuerza.

Para quienes caracterizan a la crisis actual como un cambio político en favor del capital financiero motorizado por Macri y su ceocracia, la solución a esta debilidad pasaría por la vuelta al modelo anterior que reconstruya la alianza industrial-clase obrera. Pero como vimos, esta propuesta se basa en una mirada recortada del proceso. En tanto el ajuste actual es el resultado de la reproducción de la especificidad nacional y no de la alternancia entre supuestos modelos pro financiero o pro industrial contrapuestos. La apropiación de la renta de la tierra (y de la deuda externa como anticipo de la misma) por los capitales nacionales y extranjeros por su carácter obsoletos solo pueden ofrecer la tendencia cíclica a la caída del salario real salvo en condiciones excepcionales de suba de precios agrarios. Los pequeños capitales destruidos aunque en apariencia aliados de los obreros que quedan en la calle no tienen ninguna potencia para expresar una alternativa en tanto son fruto de ese mismo proceso. Sin suba de la renta de la tierra, como todo indica ocurrirá por varios años por el freno de la expansión china y la crisis mundial, el ajuste continuará más allá de quién gobierne. Para la clase obrera, una perspectiva política superadora debe partir por reconocer estas causas de fondo que, sin transformaciones de peso, la llevarán a peores condiciones de vida pese a las recuperaciones parciales.

1 Para el análisis de la especificidad nacional de la acumulación de capital, ver Iñigo Carrera, Juan. La formación económica de la sociedad argentina. Vol. 1. Imago Mundi, 2007. e Iñigo Carrera, Juan. La renta de la tierra. Imago Mundi, 2017; entre otros.